2021-07-31 房地合一2.0

房地合一1.0漏洞

1.利用法人與個人差別稅率來避稅

(1)房地合一1.0,個人持有房屋稅率依持有期間,適用15%-45%,若設立公司持有不動產,將不動產出售僅適用20%稅率。

(2)房地合一1.0 若設立公司持有不動產,將移轉公司股權方式將不動產出售,僅課徵最低稅賦制(110年1月1日)。

2.利用土地增值稅與所得稅之稅率差異來避稅

在計算土地漲價總數額時,可選擇按【公告現值】或【申報現值】來計算,利用較高【申報現值】,提高土地漲價總數額,多繳稅率較輕的土地增值稅,而少繳稅率較重的房地合一稅。

土地增值稅=土地漲價總數額 X 稅率-累進差額

土地漲價總數額=申報移轉現值-按物價指數調整之原地價或前次移轉現值-土地改良費用。

申報移轉現值若高報,土地漲價總數額提高,而土地漲價總數額是房地合一稅基的減項,所以可以少繳房地合一稅。

---------------------------------------------------------------------

房地合一2.0防堵機制

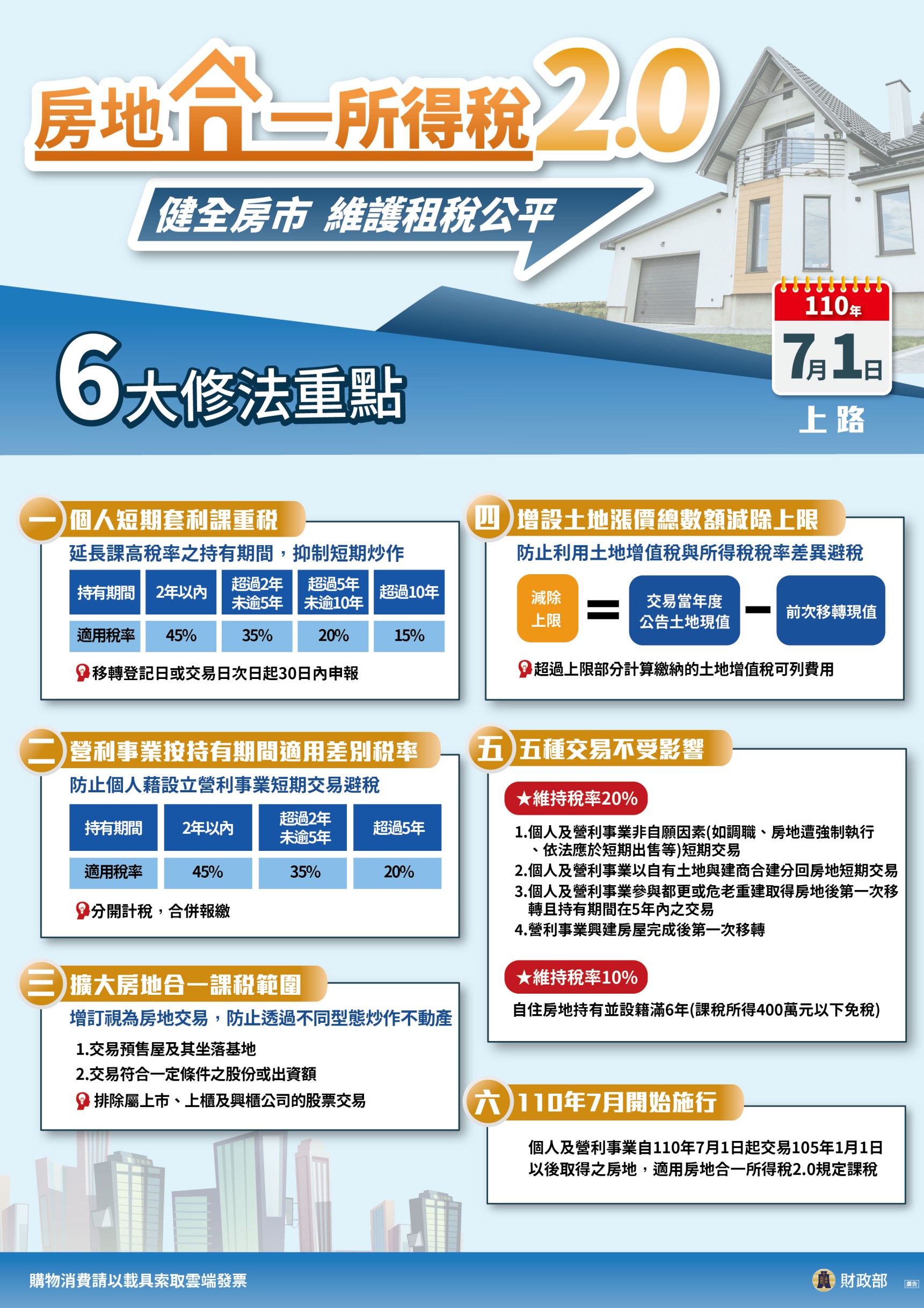

1.短期套利者課重稅

- 作法:延長個人房地短期交易所得課重稅的持有期間。

- 目的:抑制個人短期炒作不動產。

2.法人比照個人課稅

- 作法:營利事業比照個人,按持有期間採差別稅率,分開計稅。

- 目的:抑制營利事業短期炒作不動產,防止個人藉由設立營利事業進行房地短期交易避稅。

3.擴大房地課稅範圍

- 作法:個人及營利事業「預售屋交易」及「交易持股超過50%的營利事業,且營利事業的價值50%以上是由我國境內房地所構成」納入課稅。

- 目的:抑制預售屋炒作,防杜以股權移轉方式炒作不動產,規避房地交易所得稅負。

4.土地漲價總數額設上限

- 作法:僅能以交易當年度【公告現值】做為土地漲價總數額基準,超過部份僅能作為費用認列,高報移轉現值效益大幅下降。

- 目的:防杜高報土地移轉現值來增加可減除的土地漲價總數額,規避房地交易所得稅負。

(註)於自行申報土地移轉現值超過當次交易公告土地現值部分,屬當次交易不得自房地交易所得額減除之土地漲價總數額,不得減除;但該部分繳納之土地增值稅,可列為費用。

---------------------------------------------------------------------

房地合一2.0是否也有漏洞?

1.是否有拿發票的情形產生?

由於沒有提示費用證明文件,相關費用認列設定上限較房地合一1.0嚴格 (無法提示相關費用證明文件者,稽徵機關得按成交價額 3% 計算其費用,並以 30 萬元為限) 會不會因此改採提示費用證明文件,而導致拿發票的可能性?

2.是否運用分散股權方式,規避持有過半數股份的限制?

「交易持股超過50%的營利事業,且營利事業的價值50%以上是由我國境內房地所構成」納入房地合一2.0課稅。是否產生運用分散股權方式,規避持有過半數股份的限制?

例如:父親透過贈與規劃讓三子女持有未上市櫃公司,每個人的持股低於50%,公司的價值100%都是境內不動產組成,若三子女合意出售此公司,尚不符合房地合一2.0課稅要件,僅需併入最低稅負制計算即可。

---------------------------------------------------------------------

濬宇會計師事務所/青埔會計師事務所/桃園會計師事務所/會計師事務所推薦/濬宇會計師事務所 房地合一2.0/濬宇會計師事務所 房地合一1.0/濬宇會計師事務所 房地合一1.0 2.0/濬宇會計師事務所 房地合一